|

||||

| Banca colombiana, alta concentraciĂłn y sin competencia |

|

Para lograr grandes utilidades, aumentos de activos y de patrimonio, el sector financiero no necesita Por: Jairo Orlando Villabona

La situaciĂłn que viven los clientes del sector, es consecuencia de la alta concentraciĂłn y la inexistencia de competencia en el sector bancario. Las utilidades consolidadas de los bancos de acuerdo con la informaciĂłn de los estados financieros en la Superfinanciera refleja que estas aumentaron en un 1.036 por ciento entre 2001 y 2009 al pasar de 318.500 millones de pesos a 3,3 billones de pesos, mientras que en el mismo perĂodo el IPC tan solo aumentĂł 52,8 por ciento. De la misma forma, los activos del sector crecieron 295 por ciento en el mismo periodo, al pasar de 68,6 billones a 202,1 billones de pesos. Pero mientras el patrimonio creciĂł 377 por ciento el capital social tan sĂłlo aumentĂł el 4,3 por ciento. Esto significa que la banca colombiana, para lograr esas enormes utilidades, aumentos de activos y de patrimonio, no necesita colocar recursos propios sino que la misma generaciĂłn de utilidades es suficiente. El control ejercido por el Estado, por la Superfinanciera y las reglamentaciones de los demás entes relacionados (entre ellos el Banco de la RepĂşblica), son muy laxos frente a los abusos de los bancos y no cumplen con lo estipulado en la ConstituciĂłn de 1991 que establece como objetivos la democratizaciĂłn del crĂ©dito (artĂculo 335) y la promociĂłn de la competencia (artĂculo 333). Las tasas de interĂ©s que la banca cobra para compras con tarjeta de crĂ©dito ronda el lĂmite de la tasa de usura (alrededor del 33 por ciento), mientras que las tasas que paga para los ahorros en muchos casos apenas alcanza el 1 por ciento efectivo anual. Esto contrasta con las limitadas posibilidades que tienen los pequeños negocios para cumplir con sus costosas obligaciones bancarias. AsĂ las cosas, las pequeñas empresas requieren generar utilidades por encima de estas tasas de interĂ©s, lo cual es poco viable, teniendo en cuenta que tecnolĂłgicamente no pueden competir y tampoco cuentan con recursos para realizar una adecuada publicidad de sus bienes y servicios. Es decir que las altas tasas del crĂ©dito para los sectores más deprimidos de la economĂa, en lugar de crear valor, lo podrĂan estar destruyendo. Baja bancarizaciĂłn

A diferencia de otros paĂses, en Colombia la evoluciĂłn de la bancarizaciĂłn ha estado principalmente ligada al microcrĂ©dito en las principales ciudades, como un sistema de financiaciĂłn que se destina a la pequeña empresa. Sin embargo, su evoluciĂłn no ha sido consistente con la profundizaciĂłn de otros servicios financieros dirigidos a satisfacer las necesidades de la poblaciĂłn de bajos ingresos y microempresas (ahorro, seguros, transferencias de fondos, entre otras). La bancarizaciĂłn tampoco puede consistir, como Ăşltimamente se está presentando en el paĂs, en colocar una gran cantidad de corresponsales bancarios dedicados a la captaciĂłn de recursos de las comunidades más alejadas y pobres y que contribuyen a la disminuciĂłn de los costos administrativos de los bancos, sino que tambiĂ©n a esas mismas personas les sean otorgados crĂ©ditos a unas tasas justas, asĂ tengan que ser garantizados o subsidiados por el estado. Oligopolio bancario

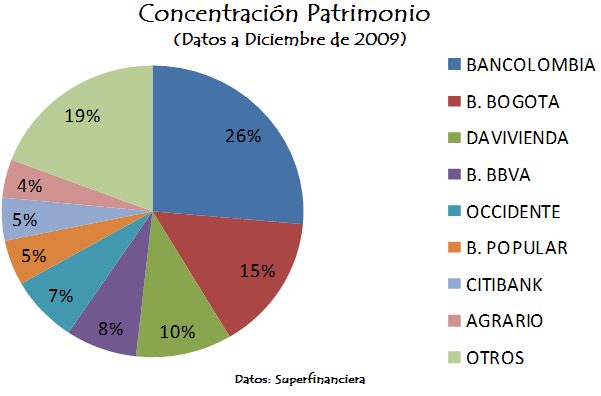

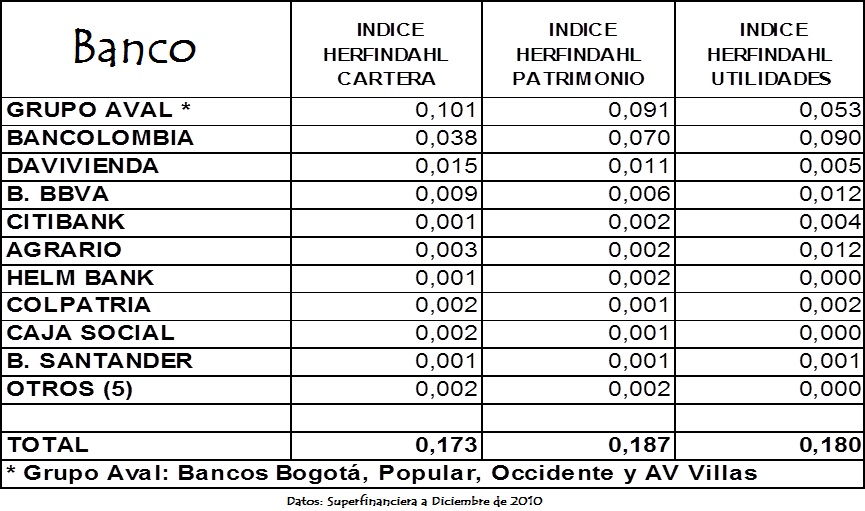

Al aplicar el Ăndice de Herfindahl y Hirschmann (que mide el tamaño de las empresas en relaciĂłn con la industria y de la magnitud de la competencia entre ellas) se aprecia que existe una alta concentraciĂłn en el sistema bancario colombiano, para cartera, patrimonio y utilidades, en los tres casos el Ăndice estuvo muy cercano o sobre 0,18, el cual indica que es altamente concentrado. En efecto, el Ăndice de concentraciĂłn será mayor cuanto menor sea el nĂşmero de participantes en dicho mercado y cuanto más desiguales sean sus participaciones. AsĂ, se observa que 8 bancos (Bancolombia, Bogotá, Davivienda, BBVA, Occidente, Popular, Citibank y Agrario) tienen entre el 78 y el 83 por ciento del patrimonio, la cartera, los activos, los pasivos y las utilidades. Incluso, entre el Grupo Aval (Banco de Bogotá, Banco de Occidente, Banco Popular y AV Villas) y Bancolombia tienen cerca del 56 por ciento del patrimonio de los bancos del paĂs, 50 por ciento de los activos bancarios, 52 por ciento de la cartera y 53 por ciento de las utilidades.

Responsabilidad social A pesar de la existencia de mĂşltiples normas que regulan la actividad del sector financiero tendientes a proteger a los grupos de interĂ©s, Ă©stas no están diseñadas para evitar abusos por parte de las entidades financieras. Es decir, la actitud del estado en la regulaciĂłn no es proactiva e innovadora en cuanto al tema de la Responsabilidad Social, más bien quiere garantizar la estabilidad del sector y la protecciĂłn de los inversionistas, dejando de lado un elemento de vital importancia como la garantĂa de la libre competencia y la equidad. Esta falencia tiene consecuencias negativas para el desarrollo deseado del paĂs, pues la falta de libre competencia y equidad genera un mercado o una economĂa ineficiente en la que los recursos humanos, tĂ©cnicos y medio ambientales no son plenamente utilizados, hecho que ubica a la economĂa nacional en franca desventaja frente a economĂas desarrolladas en el plano internacional.

|

-

OTRAS NOTICIAS

-

Próximo Debate CID abordará la construcción territorial de la paz

-

Las sanciones aumentarĂan el recaudo fiscal

-

Microcrédito agrario, tema de investigación entre universidades del Zulia y Nacional

-

Congreso INTERGES 2016, un espacio para interactuar y debatir

-

InflaciĂłn de enero 2016, los temores se acrecientan.

-

Se acerca el I Congreso Internacional de GestiĂłn de las Organizaciones

-

El reto con las innovaciones y patentes es que todos ganen

-

Propiedad intelectual en el Plan de Desarrollo: Bayh-Dole a la colombiana

-

Un salario mĂnimo 'decente'

-

El plan es cautivar turistas extranjeros*

-

El campo: vientos de reflexiĂłn y de transformaciĂłn

-

Colombia debe subir el impuesto al tabaco para controlar el consumo

-

EconomĂas ilĂcitas se romperĂan con acceso a servicios sociales

-

III Congreso Global en Contabilidad y Finanzas, espacio para miradas alternas

-

Mercado financiero de derivados, con amplias oportunidades de mejora

-

Cuentas 'non sanctas' en la tributaciĂłn colombiana*

-

Próximo Debate CID abordará la construcción territorial de la paz

Bogotá, 27-Dic-2010 (Prensa CID). Son muchas las quejas que manifiestan los clientes de los bancos en Colombia: altos costos de los servicios (transferencias, retiros en cajeros, cuotas de manejo, comisiones, etc.), bajos intereses que reciben sobre sus depósitos, altas tasas de interés de los créditos y poco acceso a financiación, entre los principales. Pero lo más preocupante es que muy poco se puede hacer por cuanto se trata de un sector manejado por unos pocos bancos y porque el Estado parece no tener mucho interés en cambiar.

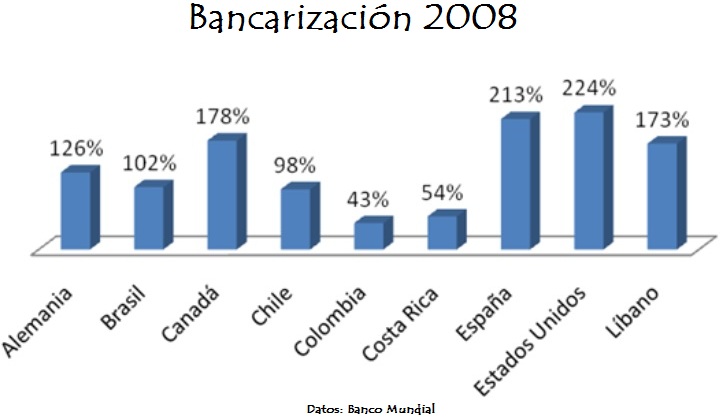

Bogotá, 27-Dic-2010 (Prensa CID). Son muchas las quejas que manifiestan los clientes de los bancos en Colombia: altos costos de los servicios (transferencias, retiros en cajeros, cuotas de manejo, comisiones, etc.), bajos intereses que reciben sobre sus depĂłsitos, altas tasas de interĂ©s de los crĂ©ditos y poco acceso a financiaciĂłn, entre los principales. Pero lo más preocupante es que muy poco se puede hacer por cuanto se trata de un sector manejado por unos pocos bancos y porque el Estado parece no tener mucho interĂ©s en cambiar. La bancarizaciĂłn, que corresponde a la relaciĂłn de la cartera del sector financiero frente al Producto Interno Bruto (PIB) y que tiende a relacionarse con el acceso de los agentes econĂłmicos al crĂ©dito, es un indicativo de la democratizaciĂłn que contempla la ConstituciĂłn y una herramienta esencial para la lucha contra la pobreza en los paĂses en desarrollo. Sin embargo, Colombia está muy lejos de los paĂses desarrollados e incluso de muchos paĂses emergentes.

La bancarizaciĂłn, que corresponde a la relaciĂłn de la cartera del sector financiero frente al Producto Interno Bruto (PIB) y que tiende a relacionarse con el acceso de los agentes econĂłmicos al crĂ©dito, es un indicativo de la democratizaciĂłn que contempla la ConstituciĂłn y una herramienta esencial para la lucha contra la pobreza en los paĂses en desarrollo. Sin embargo, Colombia está muy lejos de los paĂses desarrollados e incluso de muchos paĂses emergentes. Desde el Centro de Investigaciones para el Desarrollo (CID) de la Facultad de Ciencias EconĂłmicas de la Universidad Nacional, se ha dicho que la competencia bancaria en Colombia es prácticamente inexistente. Cuando arrancĂł la apertura econĂłmica y grandes bancos internacionales llegaron al paĂs se dijo que los márgenes iban a bajar por la mayor competencia, pero eso no sucediĂł y las entidades extranjeras se acomodaron al mercado local.

Desde el Centro de Investigaciones para el Desarrollo (CID) de la Facultad de Ciencias EconĂłmicas de la Universidad Nacional, se ha dicho que la competencia bancaria en Colombia es prácticamente inexistente. Cuando arrancĂł la apertura econĂłmica y grandes bancos internacionales llegaron al paĂs se dijo que los márgenes iban a bajar por la mayor competencia, pero eso no sucediĂł y las entidades extranjeras se acomodaron al mercado local. La concentraciĂłn existente en los bancos de Colombia, refleja una tĂpica situaciĂłn de oligopolio caracterizada por un pequeño nĂşmero de oferentes, competencia casi inexistente y grandes barreras para el ingreso a este tipo de mercado. Además, se prestan dos tipos de servicios: homogĂ©neos (PrĂ©stamos- Captaciones) y diferenciados (Comisiones, transferencias, servicios, etc.) y se utilizan muchos recursos de las propias empresas en marketing y publicidad.

La concentraciĂłn existente en los bancos de Colombia, refleja una tĂpica situaciĂłn de oligopolio caracterizada por un pequeño nĂşmero de oferentes, competencia casi inexistente y grandes barreras para el ingreso a este tipo de mercado. Además, se prestan dos tipos de servicios: homogĂ©neos (PrĂ©stamos- Captaciones) y diferenciados (Comisiones, transferencias, servicios, etc.) y se utilizan muchos recursos de las propias empresas en marketing y publicidad.